作者/徐晓倩

编辑/挨踢妹

图像/IT时报 网络

来源/IT时报

经过1个多月的预热,国内最大的联合办公企业——优客工场向美国SEC公开递交招股书,代码以“UK”。

今年下半年,整个共享办公领域都笼罩在“WeWork上市受阻”的阴影中,优客工场“逆势而上”,此次赴美是自信还是激进?

2018年,优客工场大势

“扩张”是共享经济模式前期必走的路,扩张能占据未饱和的市场,但于共享办公而言,每增加一处办公场所,都会增加设计、建设以及维护成本,这些费用无法随着体量的增大而大幅削减。

扩张还是止损?2018年的优客工场选择了扩张。

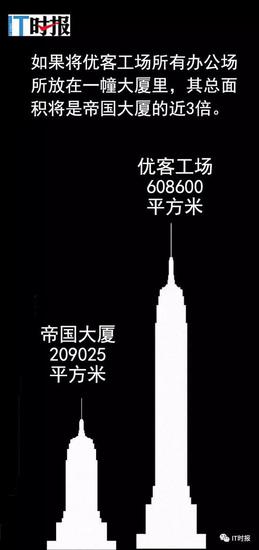

在招股书中,优客工场披露了联合办公的主要运营数据,从2017年12月31日至2018年12月31日,大中华地区的城市数扩张了11个,运行中的空间数增加了96个,管理面积也从352100平方米扩大到571900平方米,截至2019年9月30日,管理面积已经达到了608600平方米。如果将优客工场的所有办公场所放在一幢大厦里,其总面积几乎相当于3幢帝国大厦。

2018年1月~10月,优客工场先后并购洪泰创新空间、无界空间、Wedo、Workingdom、爱特众创空间、方糖小镇等6家联合办公企业。同年,优客工场完成了2亿美元的D轮融资,成为中国共享办公领域独角兽企业。

2018年,集中扩张并购的优客工场并没有迎来可观的入住率,运营中所有空间的占有率是2018年为数不多的下降指标,由2017年的68%下降至2018年的60%。

联合办公是典型的“二房东”模式,对于目前绝大多数共享办公企业来说,90%以上的收入来自于租金,因此摆在它们面前最核心的要求就是达到一定量的入住率。对此,国内联合办公行业给出了底线,只有平均出租率高于85%,才能勉强维持不亏本。

有关数据显示,优客工场的收入中有78%来源于空间服务,各类增值服务收入占比不到四分之一,其他收入(含会员权益类收入)只有3%,从收入构成看,优客工场仍扮演“二房东”角色。

亏损节奏放缓

招股书显示,优客工场2017年、2018年营收分别为1.67亿元、4.49亿元;优客工场2019年前9个月营收8.75亿元,上年同期为2.82亿元。

与营收增长同步的是优客工场的运营亏损规模,2017年、2018年运营亏损分别为3.99亿元、4.57亿元,2019年前9个月运营亏损为5.61亿元;上年同期运营亏损为2.89亿元。

优客工场方面也意识到了扩张带来的阴影,在招股书中写明,“我们的快速增长导致风险和不确定增加,如果我们无法有效地管理我们的增长,则我们的业务可能受到重大不利影响。”截至2019年9月30日,优客工场运营的空间中只有大约38%成熟,其余62%的运营空间已经开放了24个月或更短的时间。优客工场方面希望通过扩大资本投资让每个成熟的空间都产生经常性的收入和现金流。

2019年优客工场则放缓了扩张速度,与此同时,运营中所有空间的占有率也得到了优化,维持在了79%,达到了三年数据中峰值。

前期的大规模扩张并非毫无作用,规模效应带来成本费用占比下降。运营利润率由2017年的-239%改善至2019年前9个月的-64%,而2019年Q3运营利润率已优化至-37%。其中,一般管理费用占比由2017年的56%下降至2019年前9个月的15%,市场销售费用占比则由2017年的15%下降为2019年前9个月的6%。

租金比WeWork便宜10%

艾媒咨询数据显示,北京、上海、广东联合办公空间数量领先于国内其他省市,但头部品牌在占比上存在较大差异。以上海为例,WeWork占据了共享办公领域的“大头”,设有45处办公场所,氪空间为15处,而优客工场则仅有11处。

艾媒商情舆情数据监测系统(监测时间为2019年2月1日至2019年5月14日)显示,WeWork在上海占比最高为20.65%,北京为20.32%;优客工场在北京占比20.39%,在上海仅为6.7%。

联合办公面向的是小型创业公司,中小型创业者对联合办公的租金最为敏感,他们也是联合办公的初代客户。

据业内人士透露,WeWork在上海的定价属于业内排名第一,但是可议价的范围较大。促销期间最大可以有6折的折扣力度,以位于上海腾飞元创大厦WeWork为例,一间4个工位办公室原价12900元/月,10月底6折后的价格为7740元/月。国内的氪空间和优客工场则属于第二梯队,在地段相同的情况下,成交均价比WeWork低700~800元。